En moins de deux semaines, nous avons avancé, et combien, sur la piste inconnue. Tout ce qui a été tenu pour vrai, tout ce qui formait les colonnes du temple de la globalisation, marchés concurrentiels, retrait des États, primauté des contrats, tout ce qui fondait l’Union européenne telle que l’euro l’avait reformatée, du traité de Maastricht au pacte de stabilité de 2012 a volé en éclats. Et nous n’avons aucun guide pour nous conduire.

Un avenir inconnu aux États-Unis, mais déjà sombre !

Il est tentant de chercher à la crise actuelle des précédents, d’établir des comparaisons et d’en tirer des anticipations. Vain espoir ! La plus baroque, la plus fausse, en même temps que la plus dangereuse, analogie fait référence à la guerre. Plus proches, mais non moins dangereuses, sont celles qui rapprochent la pandémie des dépressions, récessions et autres crises financières du siècle dernier. La différence est moins seulement dans l’origine de la crise — une pandémie, inconnue à ce stade depuis la grippe espagnole — et son impact immédiat — une crise de l’offre, d’une violence sans précédent dans les secteurs de l’hôtellerie restauration, des voyages, etc. — que dans la situation des ménages, des entreprises et des États.

C’est une réalité désormais largement connue. Un ménage américain sur deux ne peut faire face à une dépense imprévue de 500 dollars ; le disponible net sur comptes en banques, cartes de crédit, avances sur salaire, etc. (ne parlons pas de compte d’épargne !) est inférieur. La situation est nouvelle. Les ménages américains étaient mieux à même de faire face à une baisse d’activité, provoquant le chômage de masse, en 1980 qu’en 2020 ! La situation procède d’un triple mouvement :

- La stagnation historique des salaires qui n’avaient pas augmenté en dollar constant depuis… 1986, avant que la politique de Donald Trump ne permette une fragile hausse du salaire horaire !

- La progression de l’endettement des ménages, qui explique seule la hausse de la consommation et la croissance du marché intérieur ; la croissance s’est faite à crédit, et elle s’est faite en liquidant des actifs épargnés par les générations antérieures (l’épargne nette des 50 % des ménages les plus pauvres était supérieure en 1980 à ce qu’elle est aujourd’hui !) au point que la situation nette de la majorité des ménages américains est aujourd’hui et pour la première fois dans l’histoire, négative !

- la dépendance accrue à toutes les formes d’assistance, depuis les bons d’alimentation (sur lesquels 46 millions d’Américains et un enfant sur quatre comptent pour manger chaque jour) jusqu’à l’aide médicale et les foyers pour sans-abri. Les travailleurs américains pauvres ont porté de manière démesurée le poids de la concurrence des pays à bas salaires et de l’immigration clandestine.

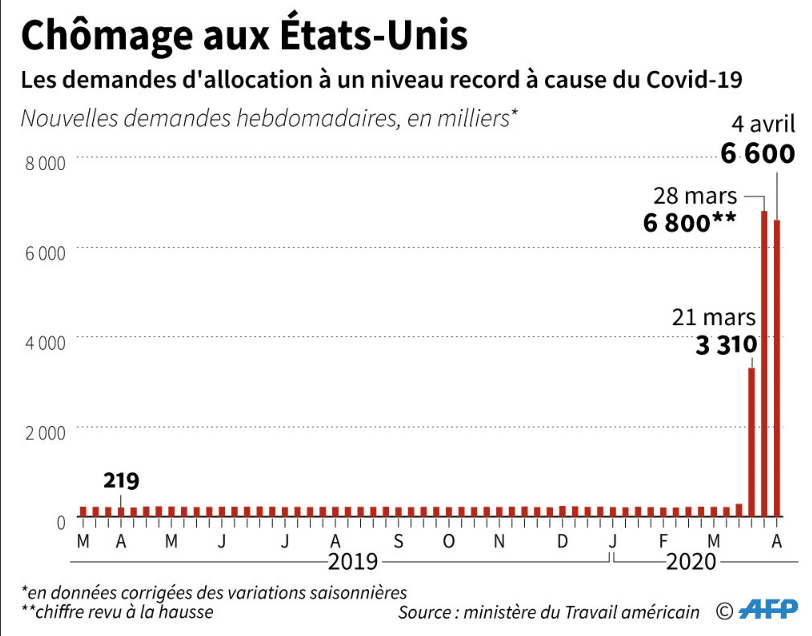

Les conséquences politiques de l’extension du chômage et de la pauvreté aux USA sont inconnues. L’effet le plus direct de la pandémie a été l’achat massif d’armes, incompréhensible de ce côté de l’Atlantique. Les conséquences financières sont manifestes ; une demande croissante et incontournable en faveur de la reprise de l’activité ; la majorité des Américains ne peut tout simplement pas se permettre de cesser de travailler. En l’absence d’épargne de précaution, tout licenciement fait aussitôt appel à l’aide sociale, à la générosité publique – ou à la rue. La brutalité du choix américain — mourir de la pandémie, ou mourir de l’arrêt économique — est sans précédent, et sans phare.

La situation française est différente, mais guère meilleure

La situation en Europe continentale et en France est bien différente, sans doute. Pourtant, en France en particulier, la fragilité des comptes publics remplace le surendettement des ménages américains ou la tension sur les comptes des entreprises américaines. Le chèque en blanc des aides sociales individuelles s’exerce au détriment des infrastructures collectives, des fonctions régaliennes, et de l’intérêt national – comme du système sanitaire. Nous n’avons pas fini de payer un déclassement qu’explique l’achat de la paix sociale, en réalité le renoncement à intégrer des communautés immigrées de plus en plus exigeantes, occupantes, fortes de leur statut de minoritaires, et qui tirent vers le bas l’ensemble du système — aussi bien par les petits boulots que par le coût du multiculturalisme.

L’économie de la Seine–Saint-Denis mériterait plus d’analyse et d’attention (Nous y reviendrons dans la revue de la Fondation ID, « Europe, Sécurité, Stratégie ») ! A sa manière, la dépense sociale française, sans presque aucun équivalent dans le monde, transfère au cotisant/contribuable du futur une charge que la course à la performance des entreprises ne leur permet plus d’assurer. Le paradoxe français veut que nous ayons à la fois un univers privé ultra libéral, et un État ultra-présent pour en compenser les effets. Le résultat est ce mal-être français partagé par ceux qui paient tout et pour tous, et ceux qui n’auront jamais assez d’aides pour compenser l’absence d’emploi et d’incitation à l’emploi ; le temps est loin où l’entreprise était le lieu de l’intégration des ruraux déracinés au mode de vie urbain, et des immigrés italiens, polonais ou espagnols à la République !

L’argent n’est plus dans les entreprises

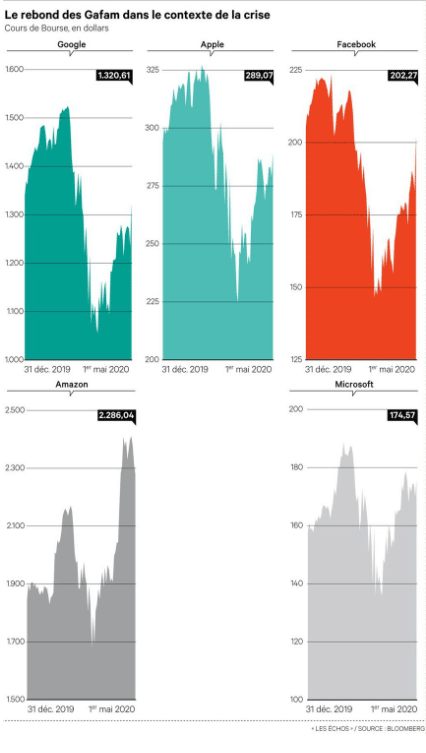

L’optimisme voudrait que ce que les uns ont perdu, les autres l’aient gagné — que les entreprises américaines et européennes soient riches. Elles auraient les moyens de voir venir, et de traverser la crise ! L’exception que constituent Apple, Microsoft, Amazon, Google et Facebook (5 valeurs qui pèsent plus de 20 % de toute la Bourse américaine !) ne doit pas faire illusion (la capitalisation boursière d’Amazon venant de dépasser les 1250 milliards de dollars à la faveur de la pandémie). La révolution actionnariale qui a aligné les intérêts des dirigeants salariés sur ceux des actionnaires, dans les années 1980, a progressivement resserré ses exigences. Elle laisse maintes entreprises financièrement exsangues ; elles ont tout donné ! L’argent n’est plus dans les entreprises, sauf exceptions, il est chez les actionnaires et il est dans les structures financières.

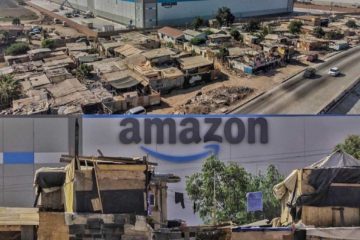

Non seulement 15 %, 18 % de rendement annuel sont devenus monnaie courante, mais les techniques pour assurer la progression continue des cours et des dividendes se sont généralisées et banalisées ; chaque entreprise doit donner tout ce qu’elle a, et même plus. N’est-ce pas la logique des LBO, cette technique qui permet d’acheter une entreprise en engageant ses bénéfices futurs ? Les rachats d’actions (buybacks), opération par laquelle une entreprise consacre une partie de sa trésorerie à racheter ses propres actions pour les annuler, avec pour effet mécanique une hausse du cours des actions restantes, convergent avec les techniques de gestion qui réduisent les immobilisations, les stocks, externalisent les investissements et les emplois annexes, de manière à libérer du cash pour les actionnaires. Et ne citons pas les pressions sur les salaires et les conditions de travail, dont Amazon donne l’exemple !

Les cas ne manquent pas, jusqu’à la caricature, de ces entreprises qui n’ont plus investi depuis des années, qui ont vendu tous leurs actifs immobiliers et autres, qui ont bénéficié d’aides publiques, qui ont diminué l’emploi et baissé les salaires, qui ont tout distribué à leurs actionnaires, et qui sont totalement démunies face à la crise ; Boeing et diverses compagnies aériennes sont dans ce cas. Le sous-investissement d’entreprises obsédées par le cash peut sembler absurde ; mais les Français, généralement peu formés au calcul des intérêts composés, doivent se souvenir qu’avec un rendement exigé de 18 %, un investissement qui ne s’est pas remboursé au bout de quatre ans — quatre ans seulement ! – ne vaut rien et ne se fait pas. Qui peut s’étonner de la désindustrialisation américaine et européenne ? Et qui peut s’étonner que des entreprises prises entre les banques et les actionnaires aient d’infimes marges de sécurité quand la crise réduit les revenus et menace la trésorerie ?

Un interventionnisme pour éviter le chaos

Les États n’ont plus le choix d’intervenir. Ils le font massivement. Ils doivent sauver des ménages surendettés, sans épargne de précaution, des banques qui ont accumulé des créances douteuses sur des clientèles fragiles, des entreprises qui ont distribué toutes leurs réserves pour faire monter leur cours en Bourse, des marchés d’actifs qui voient s’accumuler les prévisions désastreuses. Ils sont confrontés aux effets ultimes de la logique de la création de valeur pour l’actionnaire. Elle porte à l’extrême les modèles de management sans stocks, sans réserve de trésorerie, sans actifs immobilisés (des modèles que le « new public management » a tenté d’importer dans le secteur public, avec les résultats catastrophiques que la catastrophe sanitaire de 2020 vient d’illustrer).

Elles sont totalement démunies en cas de crise, réduites à des licenciements massifs (ce qui revient à transférer à l’aide sociale la responsabilité de l’entreprise) et à solliciter des aides d’État pour maintenir l’outil de travail (ce qui équivaut à des nationalisations de fait, comme ce fut le cas en 2008 pour l’industrie automobile américaine) ou le système tout entier (comme les banques l’ont si bien joué en 2008, bénéficiant d’une impunité totale au nom du « too big to fail »).

Plus encore, afin de prévenir un effet d’appauvrissement aux conséquences en chaîne, dans les sociétés de gestion, les fonds de pension des retraités, les trusts qui contrôlent le capital des sociétés cotées, les Banques centrales sont appelées à la rescousse pour soutenir les prix des actions (comme le fait déjà la Banque du Japon, en achetant des ETF actions, comme la BCE sera sans doute appelée à le faire ce jeudi 30 avril, comme la FED s’est engagée à le faire). Nous avons encore progressé dans cette voie au cours de deux semaines dernières, ce qui signifie que nous sommes encore plus loin du libéralisme, encore plus loin du marché, encore plus loin des réalités économiques !

La monnaie paie pour la dette. Piste inconnue, vraiment. Bien qu’il s’en défende, Jerome Powell engage sans cesse davantage la FED dans la défense des prix des actifs financiers, notamment des actions. Comme le note un trader de Wall Street, jamais l’écart entre les informations données au marché et les valeurs boursières n’a été aussi grand. La BCE suit déjà la Fed sur cette voie. Le sens est clair ; les prix des actifs financiers sont devenus plus importants que les taux, que les dettes, et que l’activité elle-même.

Le renversement politique est considérable. Les banques centrales font les taux d’intérêt sur les titres de dettes publiques comme privés, et la FED dit étudier l’impact de taux négatifs…. En acceptant n’importe quel papier, y compris au rating de « junk bonds », le pire, les banques centrales (dont la BCE) suppriment la notion de risque et écrasent la hiérarchie des signatures. En levant toute limite quantitative à l’achat de titres, la BCE annonce en fait qu’elle suit la Banque du Japon qui, depuis cinq ans, administre la courbe de taux. Les banques centrales soutiennent les prix des actions cotées, les Etats viennent au secours des groupes en danger (en France, Air France ou Renault), ce qui signifie que les valeurs des entreprises sont administrées, et que c’en est fini des marchés financiers tels qu’ils se prétendent (la relative faiblesse des cours de l’or a-t-elle une autre origine que la volonté bien établie des autorités américaines et britanniques de ne pas voir une ruée vers l’or suivre la fuite devant la monnaie ?)

Les préférences des investisseurs pas plus que la réalité des échanges ne font plus les prix, nulle part. Le constat vaut d’être médité ; sur les taux, déjà, sur les actions bientôt, nous n’avons plus de marchés financiers, nous avons des prix administrés et des chambres d’enregistrement des transactions réalisées à ces prix.

La facilité consiste à dénoncer la dictature des marchés, l’escroquerie bancaire, etc. La réalité décourage de telles simplifications. Dans nos pays, dans des proportions diverses, les marchés financiers, sur lesquels se joue la rémunération de l’épargne, mais aussi les taux d’intérêt payés par les États pour leur dette, sont devenus plus importants que le marché du travail et le niveau des salaires dans le niveau de vie et, surtout, le sentiment de richesse de la population.

La France ne peut continuer à dépenser « un pognon de dingue » en prestations sociales qu’en raison de la facilité avec laquelle les marchés achètent sa dette — à 0 % de taux d’intérêt, et pour 300 milliards d’euros cette année ! Et aux États-Unis, classes moyennes supérieures et vrais riches (qui financent la vie politique) s’enrichissent d’abord parce que les prix d’actifs sont à la hausse ! Peu importe le jugement porté sur cette réalité ; l’épargne financière et son rendement jouent dans nos sociétés un rôle inconnu voici seulement deux décennies, un rôle qui pèse sur toute stratégie économique, un rôle qui confirme que, cette fois, vraiment, nous sommes entrés en territoire inconnu !

Car le reconnaître signifie qu’il faut protéger les rendements de l’épargne autant que l’emploi. Qu’il faut assurer une rémunération positive à l’investissement, autant qu’il faut assurer les moyens de la survie aux chômeurs. Etrange obligation, certes, étonnante manifestation du « too big too fail », mais réalisme à l’œuvre ; le capital est trop important pour être laissé au marché, et le rendement des investissements compte trop pour être fixé par le jeu de l’offre et de la demande. Et personne ne peut envisager sans frémir que des banques fassent faillite ; malgré le mécanisme européen de résolution des crises, destiné à éviter aux contribuables de payer pour les défaillances bancaires, chacun sait bien que la vie commune est en jeu — que les banques ont en charge une part de « ben commune » qui depuis le XVIe siècle est la réalité de l’enjeu économique.

Et voilà que se dessine la vraie sortie de crise.

1) Deux fois déjà les banques ont fait jouer l’aléa moral. 2008, 2020. C’est une fois de trop. Dorénavant, elles remplissent une mission de service public ; la distribution de la création monétaire venue de la BCE par le canal du crédit. Il est temps de les considérer comme des concessionnaires de ce service public, de les évaluer selon la manière dont elles remplissent ce service, financent l’économie réelle, et en conséquence, de les soumettre aux mêmes règles que les entreprises publiques.

2) Pour la première fois, à ce niveau, les sociétés privées qui ont distribué toutes leurs réserves font appel à l’État, c’est-à-dire aux contribuables, pour assurer les salaires, préserver l’outil de travail, et le capital des actionnaires. Dans le cas où les aides demandées sont supérieures au capital social, il serait légitime d’annuler les actions, pour les remplacer par des titres de dette subordonnée puis convertir les titres de dette senior en actions, détenues par ceux qui ont sauvé l’entreprise — les contribuables, par exemple via un fonds souverain. Un tel programme de nationalisation temporaire avant retour au marché dans des conditions équitables pour la Nation préserverait les finances de l’État, les intérêts des contribuables, mais surtout la justice. Car il ne sera pas indéfiniment possible de privatiser les profits et de socialiser les pertes. La déchéance du socialisme se mesure à l’absence de propositions concrètes pour répondre à ce défi de notre temps ; en finir avec le pillage des ressources nationales au nom de la défense du système.

3) Les dettes publiques ne seront pas payées. Il est grand temps de mettre à l’étude la substitution d’une dette perpétuelle, indexée sur l’inflation et pourquoi pas sur la croissance, et d’annuler la dette consacrée par les Nations et la BCE à corriger les effets de la pandémie. Un tel instrument fournirait le moyen idéal de porter les engagements dans le temps notamment pour financer les retraites, et allégerait les budgets nationaux qui vont être soumis à rude épreuve dans les mois à venir. Derrière le budget, il y a le contribuable !

Le gouverneur de la FED, Jerome Powell, l’a dit ce 29 avril 2020 : « Now is not the time to be concerned about the debt ». Sans doute. Mais les politiques qui ne sentent pas que le moment politique est celui que la justice et l’égalité appellent se ferment toute route pour l’avenir.

1 commentaire

Thierry · 14 mai 2020 à 5 h 12 min

Une analyse interessante , pertinente et si peu rassurante. Comment peut on continuer dans cette logique destructrice? Mener le monde réel à sa perte. Économie, société , écologie, même combat. Une lueur d’espoir, un changement profond de paradigme. Merci monsieur pour ces propos et votre pensée qui nous éclaire.